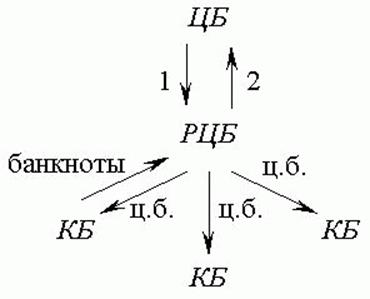

Современная кредитная система – это совокупность финансово-кредитных институтов, действующих на рынке ссудных капиталов. Имеет двухзвенную структуру (рис.1).

|

Центральный банк выполняет роль главного регулирующего и координирующего органа кредитной системы. Принадлежит государству, но независим от него. Независимость ЦБ является одним из важнейших условий эффективности денежно-кредитной системы.

Функции ЦБ:

1) Монопольная эмиссия банкнот. Банкноты являются общепризнанным окончательным средством погашения обязательств; представлены наличными деньгами (агрегат М0). Агрегат М0 составляет около 30% денежной массы (для развитых стран 5 – 15%).

2) Функция денежно-кредитного регулирования состояния и развития экономики зависит от развитости кредита и денежного обращения.

Методы регулирования:

а) изменение нормы обязательных резервов (повышение нормы обязательных резервов ведет к уменьшению ресурсов коммерческих банков, что приводит к увеличению процентной ставки за кредит, следовательно падает спрос на ссуды, следовательно денежная масса уменьшается);

б) изменение процентной ставки (ставки рефинансирования); ставка рефинансирования – это ставка за кредиты, выдаваемые ЦБ коммерческим банкам; повышение процентной ставки – политика дорогих денег (приводит к уменьшению денежной массы), понижение процентной ставки – политика дешевых денег (денежная масса увеличивается).

в) организация на открытом рынке

в) организация на открытом рынке

1 – продажа государственных ценных бумаг с целью уменьшения денежной массы в экономике; 2 – покупка государственных ценных бумаг – приводит к увеличению денежной массы в экономике.

При осуществлении операций на открытом рынке параллельно осуществляется управление ликвидностью коммерческих банков.

Ликвидность означает перевод одного вида активов в денежные средства, при этом не затрачивается много времени и не теряется стоимость этого актива.

г) политика валютного курса

ЦБ, выступая покупателем иностранной валюты, расплачивается денежными средствами в национальной валюте (в рублях), тем самым увеличивая денежную массу в экономике. Если ЦБ выступает в роли продавца иностранной валюты, то рубли изымаются из денежного обращения. При осуществлении валютной интервенции (купля-продажа валюты ЦБ) ЦБ регулирует курс доллара (например): если ЦБ – покупатель, он увеличивает спрос на иностранную валюту, следовательно курс доллара растет, если ЦБ – продавец, он увеличивает предложение долларов, следовательно курс доллара снижается.

3) Внешне-экономическая функция.

ЦБ определяет режим курса национальной валюты, управляет золотовалютными резервами, принимает участие в решении вопросов по международным займам, регулирует платежный баланс страны.

4) Функция банка банков.

ЦБ выступает кредитором последней инстанции для коммерческих банков, осуществляет выдачу лицензий, контролирует банковскую систему при проверке и анализе финансовой отчетности коммерческих банков.

5) Функция банка правительства.

ЦБ выступает в роли кассира, кредитора и финансового консультанта правительства.

ЦБ в качестве кредитора правительства выступает ограниченным образом. Хранение государственных ценных бумаг разрешается в объеме не более 3%.

Свои функции ЦБ выполняет через банковские операции: пассивные и активные.

Пассивные: эмиссия банкнот, прием Владов коммерческих банков и казначейства, операции по образованию собственного капитала.

Активные: учетно-ссудные (для коммерческих банков), вложения в государственные ценные бумаги, операции с золотом и валютой.

Для ЦБ активные операции являются первичными, так как любая эмиссия банкнот должна иметь основания: обязательства коммерческих банков и правительства, золото, валюта.

Задача коммерческих банков заключается в обеспечении бесперебойного оборота денежных средств и капитала.

Функции коммерческих банков:

1) Аккумуляция и мобилизация денежных средств, которая, с одной стороны, позволяет получать доход физическим и юридическим лицам в виде процентов, с другой стороны, выступает базой для проведения ссудных операций.

2) Посредничество в кредите – коммерческие банки устраняют трудности, связанные с несовпадением объемов свободных средств и сроков высвобождения капитала.

Другие статьи:

Метод формирования обязательных резервов

Как уже отмечалось, наряду с операциями на открытом рынке, рефинансированием, валютным регулированием и другими экономическими методами проведения кредитной политики ЦБ РФ использует метод формирования обязательных резервов. Это метод пря ...

Операции центральных банков

Центральный банк осуществляет свои функции путем проведения банковских операций, которые, как и у любого другого банка, делятся на пассивные и активные. Пассивные – это операции по формированию и привлечению банковских ресурсов. А активны ...

Теории цены

Основатель трудовой теории стоимости - К. Маркс. Главное положение теории трудовой стоимости: «продукт принимает форму товара только в том случае, если он получает общественное признание в процессе эквивалентного обмена на другой продукт» ...